Nederland telt duizenden beroepssporters. Daartussen natuurlijk de Max Verstappens en Lieke Martens’ met miljoenencontracten, maar de meeste Nederlandse topsporters moeten net zo hard zwoegen voor een stuk minder geld. En dat vaak ook nog eens zónder een pensioenpotje op te bouwen.

Pensioen voor topsporters is al best lang een punt van discussie. In 2014 kwam de regering nog met ambitieuze plannen voor een pensioenfonds voor topsporters, maar daar bleef het ook bij: een plan. En dus bouwen veel Nederlandse topsporters nog altijd geen pensioenpotje op. Tenzij ze zelf iets regelen.

Doen ze dat?

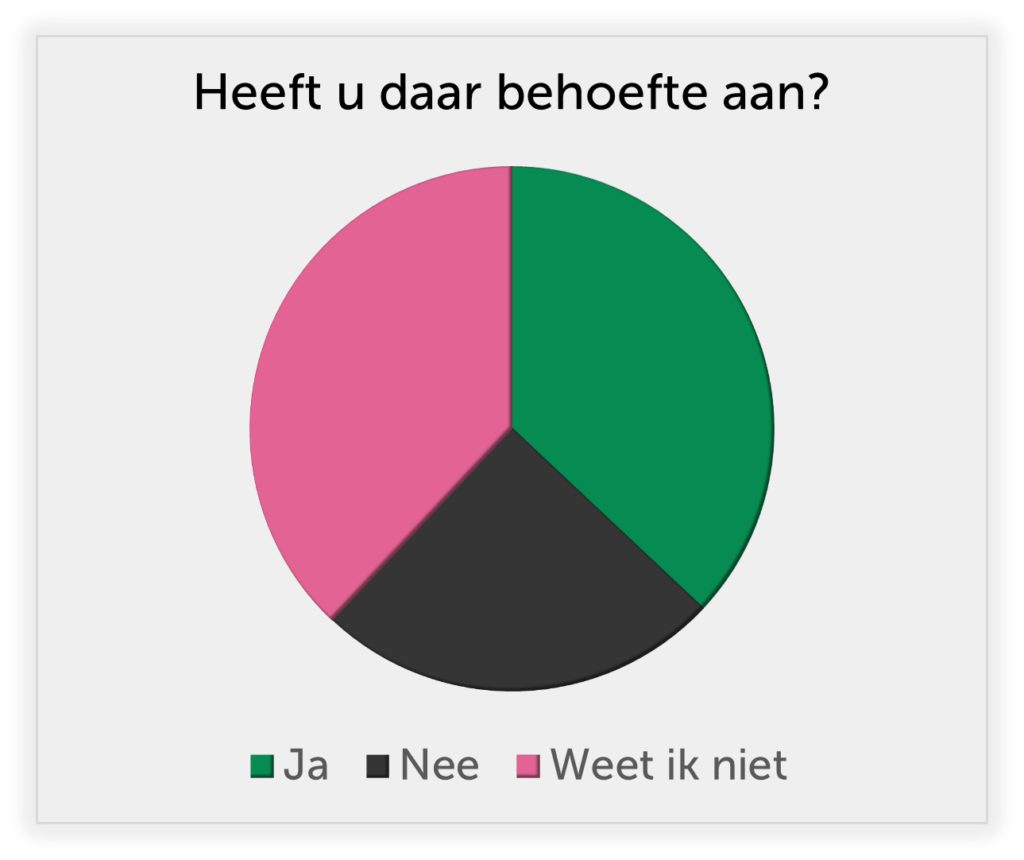

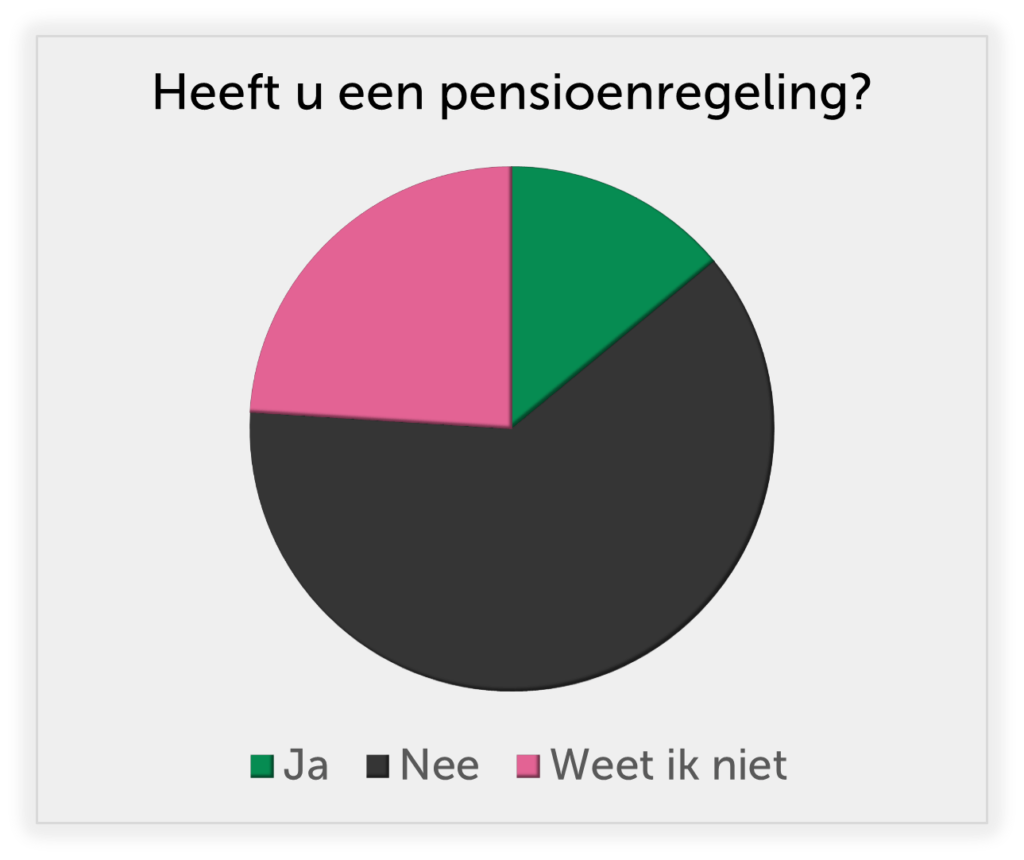

Nee. Althans: de meeste van hen niet. Sportkoepel NOC*NSF deed enkele jaren geleden namelijk nog onderzoek naar topsporters en hun pensioen. Wat bleek: 62% (!) van hen zei geen pensioenregeling te hebben. En zo’n 24% gaf aan er de ballen verstand van te hebben (deze grap moest van onze copywriter) en wist niet of er pensioen werd opgebouwd.

In 2018 gaf 62% van de ondervraagde topsporters aan geen pensioenregeling te hebben. Bron: NOC*NSF

Waarom is dat erg?

Laten we aannemen dat de carrière van een topsporter eindigt op diens 35e jaar. Waar een ‘normale’ Nederlander dan misschien al 10 tot 15 jaar pensioen opbouwt (via een werkgever of via aanvullend pensioen), moet de topsporter ná zijn sportcarrière nog alle zeilen bijzetten om een knap pensioen te op te bouwen.

Dat betekent dus ook dat de meeste topsporters hun maatschappelijke carrière starten met een enorm tekort aan pensioen – een pensioengat. Bent u topsporter en heet u Lieke Martens of Max Verstappen? Dan is dat niet zo erg, want dan kunt u het pensioenpotje waarschijnlijk best veiligstellen met een sponsorcontractje hier en daar.*

Maar voor de meeste beroepssporters – die gewoon een ‘normaal’ salaris ontvangen – is het een flink karwei om zo’n pensioengat nog in te halen. En dus dreigt voor veel ex-topsporters, als ze later eenmaal met pensioen gaan, een wel heel karig pensioenloontje.

Grote kans dat deze olympische kunstschaatster géén pensioen opbouwt.

Maar gelukkig is er een oplossing. Want binnen een paar simpele stappen kan iedere topsporter zelf (met een klein beetje hulp, dat doen we graag) z’n pensioen regelen. Dus bent u sporter van beroep en hoort u niet bij de zeldzame groep die een pensioenpotje opbouwt? Neem dan vooral even de onderstaande stappen door.

1. Pensioentekort berekenen

Iedere Nederlander die wel inkomen ontvangt maar geen (of te weinig) pensioen opbouwt bij een werkgever, heeft een tekort aan pensioen. En als u zo’n pensioentekort heeft, heeft u (meestal) ook jaarruimte.

Die jaarruimte is het bedrag dat u dan van de overheid in een jaar tijd op een speciale, persoonlijke pensioenrekening mag storten. Wie dus een pensioentekort heeft, mag de jaarruimte gebruiken om dat pensioentekort op te lossen en zelf een officieel pensioenpotje op te bouwen. En dat levert ook nog eens heel veel belastingvoordeel op – maar daarover later meer.

Uw jaarruimte berekenen

Doet u in een oogwenk met onze handige tool. We vragen u daar onder andere uw Factor A en totale inkomen van vorig jaar in te vullen. Bent u topsporter zonder pensioenregeling? Dan kunt u bij ‘Factor A’ sowieso €0,- invullen. Het totaal aan inkomen van vorig jaar vindt u in uw online belastingaangifte.

Komt er een bedrag uitrollen? Dat is slecht nieuws, want: een pensioentekort. Maar ook goed nieuws, want: recht op heel veel belastingvoordeel én de kans om zelf een pensioenpotje op te bouwen.

Een snelle start is tijdens de 200 meter vlinderslag erg belangrijk. En da’s met pensioen opbouwen niet anders.

Reserveringsruimte berekenen

Maar wat als… u er nu achter komt dat u al jaren met zo’n pensioentekort rondloopt? Ook dan: geen man overboord. U mag dat tekort namelijk alsnog inhalen door uw reserveringsruimte te gebruiken.

Die reserveringsruimte is de optelsom van de niet-gebruikte jaarruimte uit de voorgaande zeven jaren. Had u van 2015 tot en met 2021 dus wél jaarruimte, maar heeft u die niet gebruikt? Dan is het totaal daarvan uw reserveringsruimte.

Net als de jaarruimte berekent u die reserveringsruimte in een mum van tijd met onze handige tool. En ook die reserveringsruimte mag u storten op diezelfde persoonlijke pensioenrekening. Wie dus al jaren (ongemerkt) met een pensioengat rondloopt, krijgt de kans om dat tekort tóch nog aan te vullen.

2. Een persoonlijke pensioenrekening openen

Heeft u jaarruimte? Dan mag (moet, vinden wij!) u het gebruiken. Als u dat pensioentekort wilt aanpakken, tenminste. Dat kunt u doen door een persoonlijke pensioenrekening te openen. Klinkt simpel. Is het ook.

Zo’n persoonlijke pensioenrekening opent u gewoon bij Brand New Day. Binnen de kortste keren geregeld. En zo niet: dan helpen we daar gewoon bij. U kunt ons bellen, chatten, mailen of een brief sturen – al is dat laatste misschien niet zo praktisch.

Pensioenrekening geopend? Mooi! Dan kunt u daar uw jaarruimte op storten. Die jaarruimte kunt u vervolgens jaarlijks opnieuw berekenen: afhankelijk van het inkomen en de regeltjes van de belastingdienst kan die per jaar verschillen. U hebt natuurlijk nooit de verplichting om jaarruimte te storten en minder storten dan de jaarruimte mag altijd, maar meer helaas niet.

3. Belastinggeld innen

We zeiden het al even: wie zelf een pensioenpotje opbouwt, mag profiteren van heel wat belastingvoordeel. Als u zo’n kekke pensioenrekening heeft én daar ook geld op stort, mag u het jaar daarop namelijk de betaalde belasting weer terugvragen. Laten we dat eens verduidelijken met een voorbeeld:

U had in 2021 een bruto inkomen van €36.000 per jaar. U betaalt daarover dan 37,10% belasting. Netto ontvangt u dus €22.644.

U had in 2021 een jaarruimte van €2.000 en stortte die jaarruimte op een pensioenrekening. Die storting was dus afkomstig uit uw netto inkomen.

Tijdens uw belastingaangifte over 2021 geeft u aan dat u in dat jaar €2.000 euro aan jaarruimte heeft benut.

Van die gestorte jaarruimte (€2.000) mag u de eerder betaalde belasting (37,10%) weer terugvragen. Tijdens uw belastingaangifte krijgt u dus €742 terug van de belastingdienst. En dat terwijl u liefst €2.000 aan pensioen heeft opgebouwd!

Dat belastingvoordeel loopt dus leuk op en het mes snijdt aan twee kanten: aan de ene kant lekker veel belastingvoordeel, aan de andere kant een fijn pensioenpotje voor later.

4. Medailles winnen

Dat gaat namelijk een stuk makkelijker zonder pensioenstress.

5. Jaarruimte blijven benutten

Als de bal eenmaal rolt (dit is de laatste, beloofd), is pensioen opbouwen een fluitje van een cent. Zolang u jaarruimte heeft, mag u blijven storten op zo’n persoonlijke pensioenrekening. Ook de topsporter die zich later stort op zijn maatschappelijke carrière, heeft vaak nog jaarruimte. En mag daar dus gewoon gebruik van blijven maken.

In de tussentijd mag u het bedrag dat op de pensioenrekening staat trouwens niet zomaar opnemen van de Belastingdienst. En da’s maar goed ook, lijkt ons. Het is namelijk best zonde om het pensioen voortijdig op te eten. Het geld dat u jaarlijks terugkrijgt van de Belastingdienst mag u natuurlijk wél uitgeven waaraan u maar wilt.

6. En, hééél wat jaren later: pensioneren zonder stress

Anders dan tijdens de marathon of 200 meter vlinderslag wegen de laatste loodjes hier het lichtst. Want heeft u jarenlang geld ingelegd en gaat u eenmaal met pensioen? Dan kunt u het bedrag dat op de pensioenrekening staat weer laten uitkeren.

Hoe die uitkering eruitziet, mag u (grotendeels) zelf weten. Zo duurt de uitkering minimaal 5 en maximaal 30 jaar en mag u zelf bepalen of u ieder jaar, halfjaar, kwartaal of iedere maand een bedrag ontvangt. En er zijn natuurlijk wel wat regeltjes aan die uitkering verbonden.

Ook (eindelijk) uw pensioen regelen?

Slim! En waarschijnlijk een stuk eenvoudiger dan u denkt. Komt u er toch niet uit of heeft u vragen over de pensioenrekening? Neem dan vooral contact op!

*Heet u toevallig Lieke Martens of Max Verstappen en bent u beroepssporter maar voetbalt u niet bij FC Barcelona of bent u geen formule 1-coureur? Dan mag u deze zin negeren.

Zit u met vragen? Of wilt u direct een rekening openen?

De risico’s van beleggen

Risicoloos beleggen bestaat natuurlijk niet en u kunt een deel van uw inleg verliezen. Lees meer over de risico’s en hoe u die kunt beperken.